Autorização e liquidação

No processo de pagamento com cartão, seja em transações físicas ou online, existem etapas cruciais que garantem a segurança e eficiência das operações. Duas dessas etapas essenciais são a autorização e a liquidação, conhecidas como Base 1 e Base 2, respectivamente.

NotaUma transação bandeirada pode ser uma operação de débito ou de crédito (pré-pago ou pós-pago). As transações de débito são liquidadas no momento da autorização (Base 1), enquanto as de crédito, sejam pré-pagas ou pós-pagas, são liquidadas nas transações de clearing ou liquidação (Base 2).

Autorização (Base 1)

A autorização, também chamada de Base 1, é o primeiro passo em uma transação com cartão. Nesta fase, o emissor ou processador do cartão verifica se a transação é válida e se há fundos suficientes na conta do portador do cartão para cobrir o valor da compra.

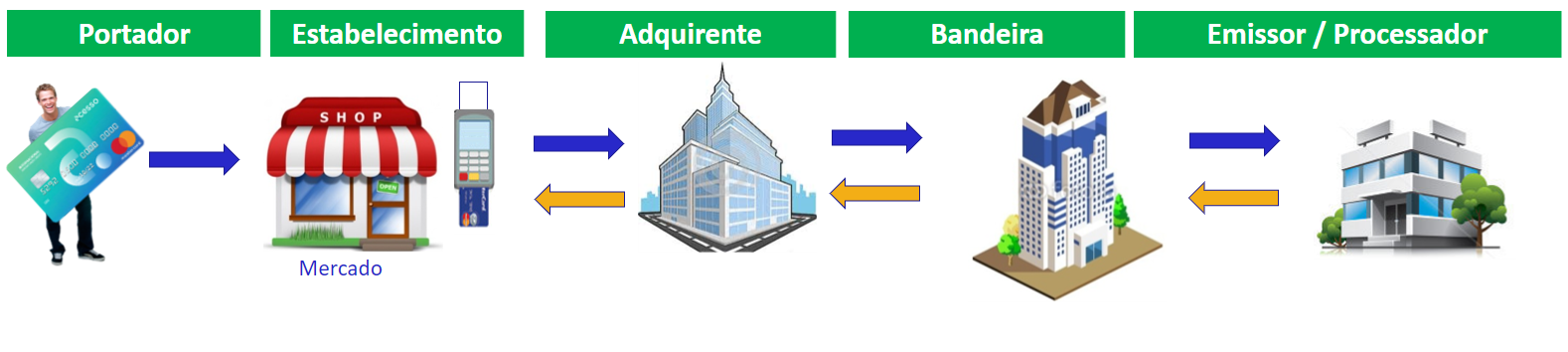

O fluxo de autorização segue os seguintes passos em conjunto com as entidades abaixo:

Entidades envolvidas

- Portador: indivíduo interessado em adquirir bens ou serviços e realizar o pagamento por meio de um cartão de crédito ou débito.

- Estabelecimento comercial: empresa ou entidade que oferece bens ou serviços e aceita pagamentos por cartão de crédito ou débito como forma de transação financeira.

- Adquirente: empresas responsáveis pela facilitação das transações de pagamento eletrônico, fornecendo máquinas de cartão (POS - Software de ponto de venda) e estabelecendo a relação comercial com o estabelecimento. Exemplos incluem Rede e Cielo.

- Bandeira: organização que estabelece as diretrizes e regulamentos que regem o uso de cartões de crédito ou débito. As bandeiras mais conhecidas incluem Visa, Mastercard, American Express e outras.

- Emissor/Processador: instituição financeira responsável por emitir o cartão de crédito ou débito para o portador e por processar as transações relacionadas a esses cartões. Os emissores/processadores são geralmente bancos e desempenham várias funções, incluindo a definição de limites de compras, a aprovação ou negação de transações, o envio de faturas para pagamento e a gestão de produtos associados ao cartão, como seguros e programas de recompensas.

Fluxo de autorização

O processo de autorização de um cartão de pagamento envolve uma série de etapas coordenadas para garantir a segurança e a eficiência da transação. Confira:

- Apresentação do cartão: o cliente apresenta seu cartão para pagamento no ponto de venda, seja em transações online ou presenciais.

- Envio da solicitação pelo POS: o software de ponto de venda (POS) da empresa envia automaticamente uma solicitação ao processador de pagamentos ou adquirente, requisitando a autorização da transação.

- Encaminhamento ao emissor: o adquirente recebe a solicitação e a encaminha ao banco emissor, através da bandeira do cartão, solicitando a aprovação.

- Análise do banco emissor: o banco emissor analisa a conta do titular do cartão para verificar a validade do cartão e se há fundos ou crédito suficientes para cobrir o custo da compra.

- Retorno da decisão: o banco emissor retorna uma das duas decisões ao adquirente:

- Aprovação com código de autorização: se todas as verificações são bem-sucedidas e há fundos suficientes, o banco emissor autoriza a solicitação do adquirente para que a transação prossiga. Isso é acompanhado de um código de autorização.

- Recusa com código de erro: se o emissor determinar que a transação não pode ser autorizada por algum motivo, ele informa o adquirente e envia um código de erro para indicar a recusa.

ImportanteÉ importante ressaltar que existe um prazo definido para o processamento da autorização, estipulado em 7 segundos pela bandeira.

Além disso, em transações de comércio eletrônico, pode ser solicitada a autenticação do portador do cartão por meio do protocolo 3DS, que garante maior segurança ao confirmar a identidade do usuário antes da autorização final da transação.

Liquidação (Base 2)

Após a autorização bem-sucedida da transação, o próximo passo é a liquidação, também conhecida como Base 2 ou clearing. Nesta fase, a transação é finalizada e os fundos são transferidos do emissor para o adquirente, completando o ciclo de pagamento.

A liquidação envolve o processamento das chamadas "transações dual messages", que disparam mensagens relativas a um evento específico relacionado à transação, como uma confirmação, um cancelamento ou a geração de um voucher.

É importante entender que a autorização e a liquidação são etapas distintas, porém interligadas, no processo de pagamento com cartão. Enquanto a autorização valida a transação e reserva os fundos necessários, a liquidação efetiva a transferência desses fundos entre as partes envolvidas.

NotaPara os cartões dos tipos pré-pago e pós-débito, são realizadas algumas validações e é feita a reserva dos fundos que serão utilizados. No caso dos cartões do tipo pós-crédito, são realizadas as validações, mas não há reserva de fundo ou saldo.

Reversão

O processo de reversão caracteriza-se como a devolução ou estorno da quantia ao cliente (portador do cartão).

Essa reversão pode acontecer em diferentes cenários:

- Solicitação do cliente: quando o próprio cliente solicita o estorno.

- Falhas sistêmicas durante a autorização: em caso de problemas durante o processo de autorização da transação.

- Expiração de holdings: quando reservas de saldo com prazo de validade expiram.

Após uma reversão, é acionado o evento TRANSACTION_WAS_REVERTED.

Além da reversão, outras situações podem levar à restituição de fundos ao cliente:

- Recebimento de voucher: quando um crédito é lançado na conta/fatura do cliente, ativando o evento VOUCHER_WAS_PROCESSED;

- Recebimento do valor da transação: ocorre quando uma transação é liquidada e precisa ser cancelada, como quando o cliente desiste da compra. Nesse caso, o evento CANCELATION_WAS_PROCESSED é ativado.

Updated 5 months ago